Wartość ujawnionych wyłudzeń podatku VAT w ostatnich latach rośnie lawinowo. Straty Skarbu Państwa z tytułu wyłudzeń podatku od towarów i usług w 2014 roku przekroczyły 9 mld zł, podczas gdy dwa lata wcześniej wyniosły 2,7 mld zł. Minister Finansów, Paweł Szałamacha, zapowiada uszczelnienie systemu podatkowego i wprowadzenie nowych mechanizmów kontroli.

Przed odpowiedzialnością z tytułu umów z nieuczciwymi kontrahentami, podatników może uchronić przede wszystkim weryfikacja partnerów biznesowych jeszcze przed nawiązaniem współpracy, a także dokładna ocena ryzyka.

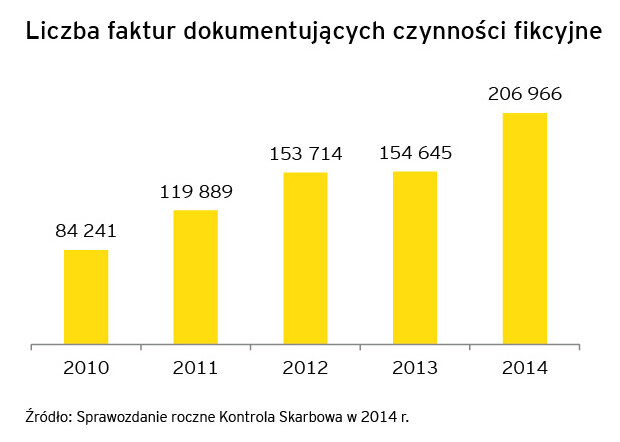

Według raportu Komisji Europejskiej, do polskiego budżetu nie wpływa ponad ¼ dochodów z tytułu podatku VAT. Dla porównania, w Holandii, Szwecji czy Finlandii jest to zaledwie 4%. Równocześnie w Polsce z roku na rok rośnie liczba wykrytych fikcyjnych faktur. W 2014 roku Kontrola Skarbowa wykryła w sumie 207 tysięcy dokumentów sprzedaży, które dotyczyły fikcyjnych transakcji na łączną kwotę 33,7 mld zł. Jeszcze rok wcześniej było to 19 mld zł.

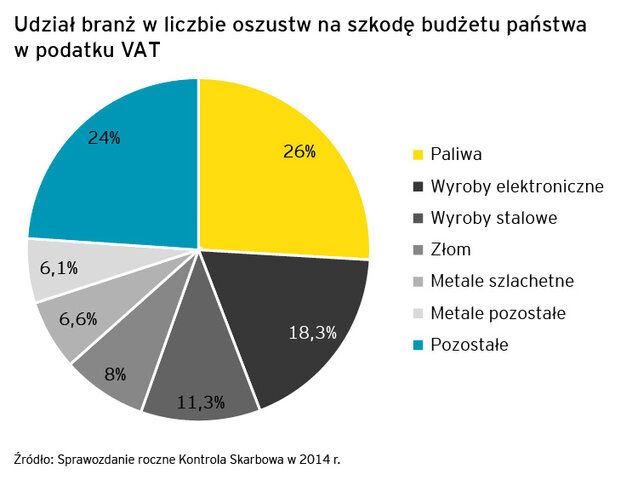

Karuzela branżowa

Wśród branż najbardziej narażonych na oszustwa w podatku VAT od lat znajduje się sektor paliwowy. W 2014 roku udział branży w ustaleniach dla postępowań kontrolnych wyniósł aż 26%. Na drugim miejscu znalazły się wyroby elektroniczne w tym telefony, procesory, tablety, konsole do gier a także produkty RTV i AGD. Na trzecim miejscu znalazły się wyroby stalowe, przede wszystkim pręty stalowe. – Wyobraźnia przestępców nie zna granic. Po tym, jak wprowadzono mechanizm odwróconego podatku VAT na wyroby stalowe, niektóre metale czy na elektronikę, przestępcy przenieśli się na inne obszary takie jak kawa, herbata czy nawet… gwoździe. Obecnie w zasadzie każdy podatnik może paść ofiarą oszustów – ostrzega Tomasz Rolewicz, Doświadczony Menedżer w Dziale Doradztwa Podatkowego EY.

Metoda „na słupa”

Mechanizm unikania płacenia podatku VAT często polega na zakupie towaru w jednym z krajów członkowskich Unii Europejskiej, a następnie sprzedaży go dystrybutorowi (zwanemu „słupem”). Sprzedawcy nie odprowadzają podatku VAT do urzędu skarbowego, a współpracujące z nimi „słupy” po dokonanej transakcji mogą ubiegać się o zwrot nigdy nie wpłaconego podatku od towarów i usług z urzędu skarbowego, np. w przypadku zadeklarowania sprzedaży towarów za granicę. Sprzedaż jest czystą fikcją, gdyż w rzeczywistości towar sprzedawany jest do odbiorców w Polsce, a wyłudzony podatek VAT pozwala na znaczne obniżenie ceny. Oszuści dokonują wyłudzeń zwrotu podatku VAT lub nie odprowadzają należnego podatku. Celem oszustw może być również wprowadzenie do obrotu towarów z nielegalnych źródeł. Po takiej transakcji podmioty w nią zaangażowane z reguły znikają z rynku. Może się też zdarzyć, że uczciwy dostawca zostaje obciążony obowiązkiem zapłaty VAT przez organ skarbowy, mimo że był przekonany, iż dokonuje wewnątrzwspólnotowej dostawy, a w praktyce towar zostaje w Polsce.

Odwrócony VAT lekiem na całe zło?

– Mechanizm odwróconego VAT w praktyce oznacza przeniesienie obowiązku zapłaty podatku na nabywcę towaru bądź usługi. Równocześnie nabywca zachowuje prawo do odliczenia naliczonego podatku VAT. Pozwala to na zachowanie zasady neutralności podatku VAT. Dzięki wspólnej pracy przedstawicieli branży i strony rządowej w ten sposób udało się rozwiązać problem wyłudzeń m.in. w branży stalowej – wyjaśnia Stefan Majerowski, Menedżer w Dziale Doradztwa Podatkowego EY. – Inne kraje Unii Europejskiej borykają się z podobnymi problemami i mają na nie różne recepty. Na przykład od przyszłego roku w Słowacji mechanizmem odwróconego VAT będą objęte wszystkie towary dostarczane przez podatników nieposiadających siedziby w tym kraju, z wyjątkiem sprzedaży wysyłkowej. Z kolei w Słowenii odwróconym VAT-em objęta jest sprzedaż nieruchomości – mówi Agnieszka Tałasiewicz, Partner w Dziale Doradztwa Podatkowego EY. Komisja Europejska wskazuje mechanizm odwróconego VAT jako najlepsze narzędzie do walki z oszustami. Natomiast nie chce oddać państwom członkowskim swobody w jego niekontrolowanym stosowaniu.

Kto jest winny?

Podatnicy, którzy w ramach swojej działalności dokonują dużych zakupów oraz funkcjonują w oparciu o rozbudowany dział handlowy, są narażeni na nieświadome uczestnictwo w nielegalnym procederze zmierzającym do wyłudzenia VAT. Wiąże się to z ryzykiem kwestionowania przez organy podatkowe prawa do odliczenia VAT po stronie spółki. W orzecznictwie Trybunału Sprawiedliwości Unii Europejskiej w takich sytuacjach wskazuje się, że podatnik, który dochowa należytej staranności biznesowej, nie może być przez organy podatkowe karany brakiem prawa do odliczenia podatku. Tym niemniej znane są sytuacje, w których nawet polskie sądy, pomimo istnienia przesłanek dobrej wiary, kwestionują prawo do odliczenia.

Konsekwencje dla przedsiębiorców

Przedsiębiorcy, nawet nieświadomie biorący udział w „obrocie karuzelowym” lub uczestniczący w łańcuchu dostaw ze znikającym podatnikiem, narażeni są na odpowiedzialność w obszarze VAT, a także w zakresie pociągnięcia do odpowiedzialności. – Po pierwsze, urząd może zakwestionować odliczenie całego podatku VAT naliczonego w transakcjach z nieuczciwym kontrahentem. Po drugie, członkowie zarządu spółki mogą zostać pociągnięci do odpowiedzialności karno-skarbowej. Ponadto, firma, która nieświadomie uczestniczyła w łańcuchu wyłudzeń VAT, może ponieść odpowiedzialność na podstawie ustawy o odpowiedzialności podmiotów zbiorowych za czyny zabronione pod groźbą kary, a także może zostać objęta zakazem uczestnictwa w przetargach publicznych. Niezależnie od tego, bardzo dotkliwe dla przedsiębiorcy nieświadomie zaangażowanego w łańcuch wyłudzeń VAT mogą być również straty wizerunkowe – tłumaczy Agnieszka Tałasiewicz.

Sposoby na uniknięcie oszustów

Zgodnie z orzecznictwem Trybunału Sprawiedliwości Unii Europejskiej, podatnik ponosi konsekwencje działania kontrahenta jeżeli wiedział o oszustwie albo jeśli kontynuował współpracę mimo wątpliwości dotyczących uczciwości partnera biznesowego. – Podejrzenie przedsiębiorcy mogą wzbudzić m.in. „okazyjne” oferty zakupu dużych partii towarów

w atrakcyjnych cenach i z krótkimi terminami płatności. Warto też zachować czujność w przypadku odbioru towaru o znacznej wartości w niestandardowych miejscach. Ryzykowne są również kontakty ze sprzedawcą przez pośredników. Oczywiście szczególną ostrożność trzeba zachować w przypadku krótkotrwałej współpracy z kontrahentem – mówi Jarosław Grzegorz, Doświadczony Menedżer w Dziale Zarządzania Ryzykiem Nadużyć EY. – Dlatego bardzo ważna jest weryfikacja kontrahenta przed podjęciem współpracy w oficjalnych rejestrach, w prasie, mediach społecznościowych czy wreszcie przez wykwalifikowane wywiadownie gospodarcze. Drugi kluczowy moment to ocena ryzyka związanego z dokonanymi lub potencjalnymi transakcjami pod kątem charakterystycznych cech transakcji wykorzystywanych w oszustwach VAT – podsumowuje Mariusz Witalis, Partner w Dziale Zarządzania Ryzykiem Nadużyć EY.